[:es]

Alejandro Vázquez, CFA

Head of Debt and Financing Advisory / M&A

“Sólo hay dos tipos de compañías: las que han sido hackeadas y las que lo serán”. Robert Muller, Ex – director FBI.

El equipo de expertos sectoriales de IMAP en Ciberseguridad ha publicado su informe sobre la actividad de M&A en el sector en 2017 y las perspectivas actuales. En este artículo resumimos las conclusiones principales. Puede acceder al informe aquí (inglés).

El mercado de la ciberseguridad

El mercado global de ciberseguridad continúa mostrando un fuerte crecimiento, impulsado por el incremento de los ataques y robo de información reportados en los últimos años. El crecimiento esperado para el periodo 2016-2020 es del 9,5% anualizado y para 2021 se espera que alcance los 172.000 millones de euros, una cifra especialmente destacable teniendo en cuenta su corta vida.

En ciertos segmentos del mercado, como la Seguridad y Protección de datos en la nube (SaaS) y Detección de malware de siguiente generación, se esperan crecimientos significativamente por encima del mercado, con tasas de crecimiento anuales (2014-2020) de entre el 37%-50%.

Existen diversas tendencias que explican el rápido crecimiento que el sector está experimentando y las perspectivas tan positivas para los próximos años.

Tendencias

- Incremento del número y notoriedad de los Ciberataques

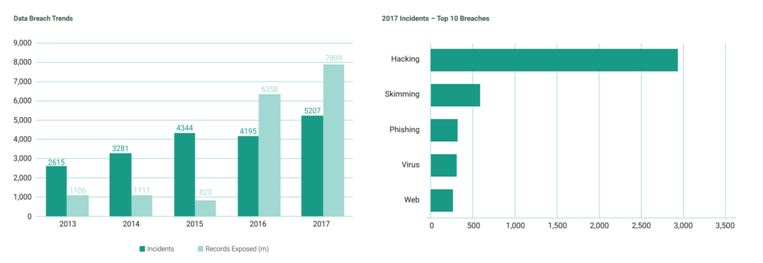

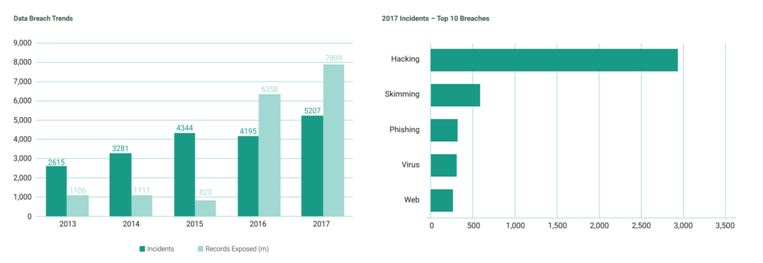

En 2017 los incidentes en los que quedaron expuestos algún tipo de datos (Data Breach) ascendieron a más de 5.000, aumentando un 24% con respecto al año anterior, con casi 8.000 millones de registros vulnerados.

Además, la distribución de los ataques produjo una concentración significativa en aquellos que mayor daño causaron, suponiendo las 5 mayores vulneraciones de datos (0,1% del total) el 72% de todos los registros que se expusieron mediante este tipo de ataques.

a) Vulneraciones de datos y registros y b) Tipos de ataques más frecuentes

En concreto, estos ataques a gran escala además del coste directo tienen mucha repercusión en prensa y ponen en riesgo la reputación de las compañías afectadas. En los últimos doce meses se han producido ataques tan sonados como el ransomware “WannaCry”, que afectó a más de 230.000 ordenadores en 150 países diferentes y “Petya”, que inhabilitó los sistemas de instituciones públicas y de grandes multinacionales, como A.P. Moller-Maersk, a la que el ataque le obligó a paralizar sus operaciones durante varios días, con un coste estimado de 300 M$.

En cuanto a las técnicas empleadas en los ataques, el Hacking resulta la más común con una diferencia significativa con respecto al resto y suponiendo más de la mitad de las vulneraciones de datos.

- Evolución de los Ciberataques: no sólo banca

Destaca que el sector empresarial resultó el más afectado por los ataques reportados, con un 84% de las vulneraciones de datos, seguido por el sector médico (8%), gubernamental (7%) y educativo (5%).

Hasta fechas recientes, el sector bancario y de servicios financieros había sido el objeto de una amplia mayoría de los ciberataques, aunque en estos momentos, los siguientes sectores han aumentado su peso significativamente (salud, industrial, transporte y gubernamental), ya que la banca ha invertido de forma considerable en protegerse contra los ciberataques. Resulta especialmente sensible el caso de la industria, que cuenta con robots y maquinaria con tecnología avanzada desarrollada en los últimos años y con conexión a internet, pero con unos mecanismos limitados de protección frente a ciberataques.

En términos de geografía, Estados Unidos todavía resulta el país con mayor número de vulneraciones de datos, con un 45% de la cifra global.

- Digitalización y nuevos mercados

El cada vez mayor número de dispositivos conectados a internet en nuestros hogares, la incursión de los wearables y el incremento tecnológico en los coches (IoT, Internet of Things o Internet de las cosas) ha provocado que exista un campo más amplio para los ataques debido al número y heterogeneidad de sus sistemas.

Por otra parte, infraestructuras críticas como electricidad, agua, hospitales, etc. disponen de un mayor número de componentes y mecanismos conectados, que pueden representar un objetivo estratégico para ciberatacantes.

- Incremento del coste asociado

Se estima que el coste medio asociado a cada vulneración de datos en 2017 fue de 3 M€, suponiendo un incremento del 6% con respecto al año anterior.

Debido al incremento del volumen de datos y de la regulación generalizada a nivel global se espera que el coste (directo y reputacional) asociado a cada vulneración de datos continúe en aumento.

- El elemento humano

En el diseño de sistemas de la información es comúnmente aceptado que un sistema es sólo tan seguro como su parte más débil. En muchos casos, la parte más débil es el usuario, que no tiene la formación necesaria y facilita el ataque con su comportamiento mediante la instalación de software o siendo víctima de un ataque de suplantación de identidad. Se estima que alrededor de un 70% de los ataques son producidos debido a las acciones de los usuarios.

Es, por tanto, crucial para las compañías invertir en formar continuadamente a los trabajadores tanto en los principales ataques que se pueden producir como en los sistemas de protección que han sido instalados.

La actividad de M&A

El mercado de M&A en el sector se encuentra claramente en alza, habiendo aumentado los movimientos corporativos en 2017 un 16% con respecto a 2016, alcanzando las 505 operaciones de M&A (con un valor de 19.380 M€) el año pasado comparado con 436 el año anterior.

Sigue habiendo un interés inversor significativo, que se traduce en precios de compra-venta elevados, alcanzando un múltiplo medio de 4,1 veces valor de empresa/ventas, que sólo se alcanza en sectores con unas perspectivas de crecimiento muy positivas.

2016 fue un año con varias operaciones sonadas, entre las que destacan la toma de una participación mayoritaria de McAfee/Intel Security por parte del fondo TPG en una operación valorada en 4.200 M$, y la compra de AVG por parte de Avast, que valoró la compañía en 1.300 M$.

Entre las operaciones más importantes de 2017, por su parte, se encuentra la compra por parte de Thales de Gemalto por 5.430 M$, la transacción realizada por el fondo de capital riesgo Thoma Bravo de Barracuda Networks por 1.600 M$ y la compra por parte de Continental AG de Argus Ciber Security por 400 M$.

Otro elemento destacable es la cuota de mercado (~50%) en las transacciones por parte del capital riesgo en 2017, lo que hace indicar que las inversiones presentan a priori unas buenas oportunidades de inversión para alcanzar las rentabilidades requeridas por estas entidades (~20%).

En cuanto a aplicación o subsector dentro de la ciberseguridad, el número de transacciones se encuentra bastante repartido, destacando la gestión de identidad y acceso, así como el análisis de amenazas especializado y protección relacionada.

Aunque es difícil estimar la cantidad de fondos que existen actualmente para la inversión en el sector de la ciberseguridad, parece seguro afirmar que, debido a las buenas perspectivas del sector, las elevadas valoraciones y la elevada liquidez disponible del capital riesgo, existe una mayor cantidad de fondos buscando inversiones que compañías con proyectos interesantes de expansión.

Transacciones a nivel global por subsector 2016 y 2017

Ejemplos de compradores activos en Europa y transacciones (2014 – 2017)

Transacciones cross-border en Europa Q2 2015 – Q4 2017

[:en]

Alejandro Vázquez, CFA

Head of Debt and Financing Advisory / M&A

«There are only two types of companies: those that have been hacked and those that will be.» Robert Mueller, former FBI director.

IMAP’s Cybersecurity Expert Team has published its report on the industry’s M&A activity in 2017 and the outlook for the future. The main finding are summarized in this article. The report can be accessed here (English).

The cybersecurity market

The global cybersecurity market continues to show strong growth, driven by the increase in the number of attacks and volume of stolen data reported in recent years. Estimated annualised growth for the 2016-2020 period is 9.5% and by 2021 the market is expected to be worth €172 billion, a figure that is particularly noteworthy given its short life.

In certain market segments, such as Security and Cloud-Based Data Protection (SaaS) and Next Generation Malware Detection, growth is expected to be significantly higher than the market average, with annual growth rates between 37%-50% (2014-2020).

There are several trends that explain the sector’s rapid growth and the highly positive outlook for the coming years.

Trends

- Increase in the number and notoriety of cyber-attacks

In 2017, there were more than 5,000 instances of data breaches, up 24% from the previous year, with almost 8 billion records accessed.

In addition, the attacks were distributed in such a way that the damage they caused was heavily concentrated, with the 5 largest data breaches (0.1% of the total) accounting for 72% of all records exposed by these types of attack.

(a) Data and logging violations and (b) Most frequent types of attacks

These large-scale attacks, in addition to the direct cost, are widely publicised in the press and can jeopardise the reputation of the companies concerned. Over the last twelve months we have seen attacks involving «WannaCry» ransomware which affected more than 230,000 computers in 150 different countries; «Petya», which disabled the systems of public institutions and large multinationals including A.P. Moller-Maersk, which was forced to shut down for several days at an estimated cost of $300m.

Hacking is by far the technique that is most commonly used in these attacks, far surpassing other methods and accounting for more than one-half of all data breaches.

- Evolution of cyber-attacks: not just banking

The business sector was the hardest hit by reported attacks, with 84% of all data breaches, followed by the medical sector (8%), government (7%) and education (5%).

Until recently, the banking and financial services sector had been the target of the vast majority of cyber-attacks, but other sectors are now being targeted more often (health care, industry, transport and government), since banks have invested heavily in protecting themselves against cyber-attacks. The industrial sector, with its robots and high-tech machinery developed in recent years, all connected to the Internet, is especially vulnerable and has limited mechanisms to protect itself against cyber-attacks.

Geographically, the United States is still the country with the highest number of data breaches, accounting for 45% of the total.

- Digitization and new markets

Because of the increasing number of devices connected to the Internet in our homes, the incursion of wearable devices and technology-heavy cars (IoT, Internet of Things), there is wider field of action available for attack due to the number and assortment of systems.

On the other hand, critical infrastructure such as electricity, water, hospitals, etc. have more connected components and mechanisms than ever before, which can represent a strategic objective for hackers.

- Associated cost increase

It is estimated that the average cost associated with each data breach in 2017 was €3 million, an increase of 6% over the previous year.

Due to the increase in the volume of data and generalised regulation at the global level, it is expected that the costs (direct and reputational) associated with each data breach will continue to rise.

- The human element

In the design of information systems it is commonly believed that a system is only as secure as its weakest part. In many cases, the weakest part is the user, who is untrained and facilitates attacks with his or her behaviour by installing software or falling prey to phishing attacks. It is estimated that around 70% of attacks are the result of users’ actions.

It is therefore crucial for companies to invest in the ongoing training of workers to educate them about the types of attacks that can occur and the protection systems that have been installed.

M&A activity

The M&A market in the sector is clearly on the rise, with corporate operations up by 16% in 2017 compared to 2016 and 505 M&A transactions last year (worth €19.38 billion) compared to 436 the previous year.

There continues to be significant investment appetite, which translates into high purchase and sale prices averaging 4.1 times company value/sales, something that only happens in sectors with very positive growth outlooks.

2016 was a year of several successful operations, including the acquisition of a majority stake in McAfee/Intel Security by the TPG fund in a $4.2 billion transaction and the acquisition of AVG by Avast, which valued the company at $1.3 billion.

The most important operations in 2017 included the purchase of Gemalto by Thales for $5.430 billion; a transaction carried out by the private equity fund Thoma Bravo of Barracuda Networks for $1.600 billion; and the purchase of Argus Ciber Security by Continental AG for $400 million.

Another noteworthy aspect is market share (~50%) in venture capital transactions in 2017, which indicates that these are good investment opportunities to achieve the returns that these types of entities require (~20%).

In terms of applications or sub-sectors within cybersecurity, the number of transactions is scattered, the most notable among them being identity and access management, as well as specialised threat analysis and related protections.

Although it is difficult to estimate the funds that are currently available for investment in the cybersecurity sector, it seems safe to say that, due to the positive outlook for the sector, the high valuations and amount of venture capital currently available, there are more funds seeking investment than companies with interesting expansion projects.

Global transactions by subsector in 2016 and 2017

Examples of active buyers in Europe and transactions (2014 – 2017)

Cross-border transactions in Europe Q2 2015 – Q4 2017

[:]

[:]