[:es]

Aitor Cayero, CFA

Podemos afirmar que en la mayoría de los aspectos y decisiones importantes de nuestra vida nos vemos afectados por el siempre inestable equilibrio entre oferta y demanda, y claro está, lo mismo se puede decir del mercado de capitales y operaciones corporativas. Respecto a este último entorno, hay determinados momentos, como el actual, en el que aparecen claros desequilibrios entre el capital disponible para financiar proyectos y el número de proyectos existentes. Estos desequilibrios en el mercado actual están provocando una subida de precios y, consecuentemente, facilitando la decisión de venta, al convertir el momento actual en una oportunidad ideal para aquellos propietarios de medianas empresas (EBITDA entre 5 y 15 M €) que deseen vender o busquen financiación.

Encontrar el momento idóneo para vender es uno de los aspectos cruciales en el mundo de la inversión. Nunca se llega a saber realmente si es el momento adecuado para vender ya que siempre aparecen, o bien, “hacemos aparecer” numerosos factores que nos impiden tomar la decisión final.

Les ocurre lo mismo, y en este caso de forma especialmente aguda, a los propietarios de pequeñas y medianas empresas. Suelen aparecer factores relacionados con el entorno familiar, el confort de la no-decisión o las dudas sobre la continuidad de los negocios familiares que hacen que, finalmente, se prefiera conservar la compañía.

En cualquier caso, hay determinados períodos de tiempo en que se alinean los factores y los mercados se inclinan claramente hacia la compra, por lo que los vendedores que acuden al mercado realmente se puede decir que se encuentran en el lugar idóneo y en el momento adecuado.

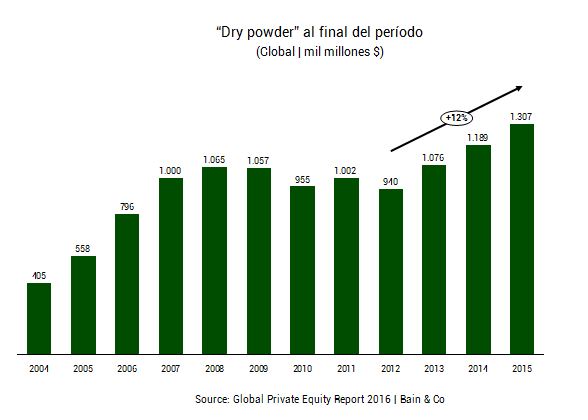

Uno de esos períodos parece ser el actual, en el que los factores básicos que están animando el apetito de los inversores que persiguen la rentabilidad, son, por supuesto, el exceso de liquidez y los bajos tipos de interés. Los inversores que esperan obtener una alta rentabilidad han inyectado grandes sumas en fondos de Capital Riesgo y de hecho, de acuerdo con el informe global de 2016 de Private Equity emitido por Bain & Company , los fondos disponibles a finales de 2015 han alcanzado la cifra record de 1.307 miles de millones de dólares. Más aún, el ejercicio 2016 está apuntando hacia un nuevo record si consideramos que tanto el número de fondos buy-out, como el valor del capital que estos estaban intentando captar, se situaban en valores récord a principios del año 2016(318 fondos ya constituidos, captando 247 miles de millones de dólares).

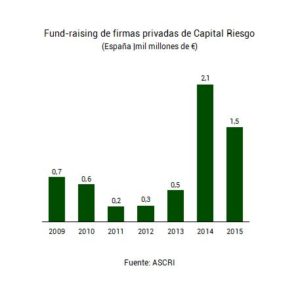

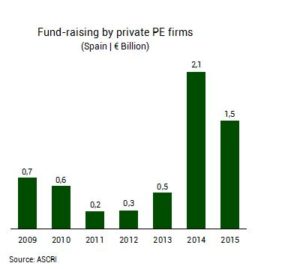

En el mercado doméstico estamos viviendo un momento similar, ya que, de acuerdo con ASCRI, 2014 Y 2015 han sido los dos mejores años desde 2008 en términos de captación de fondos en el sector privado (una media de 1,8 miles de millones de euros), muy por encima de la media de los años 2009 a 2013 (0,5 miles de millones de Euros).

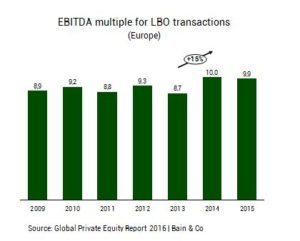

Estas grandes cantidades de dinero captadas por fondos de capital privado, la mayoría aún sin invertir, están añadiendo presión a un mercado nacional que, periódicamente, da la bienvenida tan solo a una cantidad muy limitada de atractivas oportunidades de inversión. La consecuencia obvia del exceso de liquidez para invertir y la escasez de proyectos interesantes son reñidos procesos competitivos que hacen subir los precios, lo cual se refleja en la elevación de los múltiplos de EBITDA pagados en compras apalancadas en Europa.

Una tendencia similar está notándose en el mercado doméstico, donde los múltiplos de EBITDA para las empresas dentro del rango ideal de inversión de los fondos de capital riesgo (€ 5M a 15M EBITDA) están aumentando. En este entorno de mercado, los accionistas de compañías en estos niveles de EBITDA, con miras a desinvertir o a abordar el siguiente proceso de expansión de la compañía, puede que sigan teniendo que afrontar determinados factores emocionales, pero por lo menos pueden tener la tranquilidad de saber que si deciden vender, podrían hacerlo a un precio razonable, mientras las condiciones actuales se mantengan.

De esta forma, en el mercado actual, en el que a la falta de proyectos en el “middle market” se añade la abundancia de capital pendiente de ser invertido, se presenta una excelente oportunidad para los propietarios de las medianas empresas que quieren desinvertir u obtener financiación en unas condiciones tal vez no superadas a lo largo de la última década.

[:en]

Aitor Cayero, CFA

It is fair to say that most aspects of our lives and decisions are affected by the fluctuation between the balances and imbalances of supply and demand, and, of course, the same is applicable to capital markets and M&A activity. Within the latter, however, there are some periods of time, such as the present, when clear-cut imbalances emerge between capital available to fund projects and the number of projects available. These imbalances in the current market are pushing prices upwards, consequently easing the always difficult market timing issue for sellers and making the present an ideal moment for owners of mid market companies (EBITDA between €5M to €15M) to divest or raise capital.

Timing the market is one of most challenging aspects of the investment profession. You never quite know if it’s the right time to sell, and multiple circumstances will always appear (or you will make them appear…) that will keep you from taking that final step.

The same presumption, only heightened, goes for small and mid-sized business owners. Multiple emotional biases related to familiarity, comfort or having inherited the company come into effect that will make you prefer to stick to your company.

However, there are some stretches of time when specific factors align and markets clearly lean towards more buying activity, and the sellers that come to the market really do seem to be at the right place at the right time.

One of such stretches of time seems to be the current market, where the main factors fueling investor’s appetite for return are obviously excess liquidity and low interest rates. Investors looking to obtain excess return have put heavy amounts of liquidity in private equity funds, and, in fact, according to Bain & Company’s 2016 Global Private Equity Report, the amount of “dry powder” in the world-wide market at the end of 2015 has reached a record level of $1.307 billion. And 2016 is probably looking towards a new “dry powder” record, considering the number of global buy-out funds and the value of capital they were on the road looking for were both at record highs at the beginning of 2016 (318 funds looking for $247 billion).

Something similar is occurring in the domestic market, where, according to ASCRI, 2014 and 2015 have been the two best years (out of the last 8) in terms of private equity fund-raising by the private sector (average €1.8 billon raised), well above the average amount raised between 2009 and 2013 (average €0.5 billion raised).

This massive amount of money raised by private equity funds, yet to be invested in most part, is adding additional pressure to a domestic market that periodically welcomes only a limited amount of attractive investment opportunities. The obvious consequence of excess cash to invest and a limited amount of exciting projects are bidding battles that are making prices increase, as can be seen in the expansion of the EBITDA multiples paid in LBO transactions in Europe:

A similar trend of multiple expansion is occurring in the domestic market, where EBITDA multiples for companies in the private equity sweet spot (€5M to €15M EBITDA) are on the rise. In this type of market environment, shareholders of companies in this EBITDA range looking to exit or take their company to the next level may still have their emotional biases looming, but at least they can be at peace in terms of receiving a reasonable price if they come to the market while these conditions last.

Thus, the current market, in which the lack of mid-market projects is interacting with an abundance of capital to be invested by financial investors, offers an excellent opportunity to the owners of mid-sized companies to divest or raise capital at the most favorable prices of the last decade.

[:]